高盛重申快手“买入”评级 给予目标价91港元

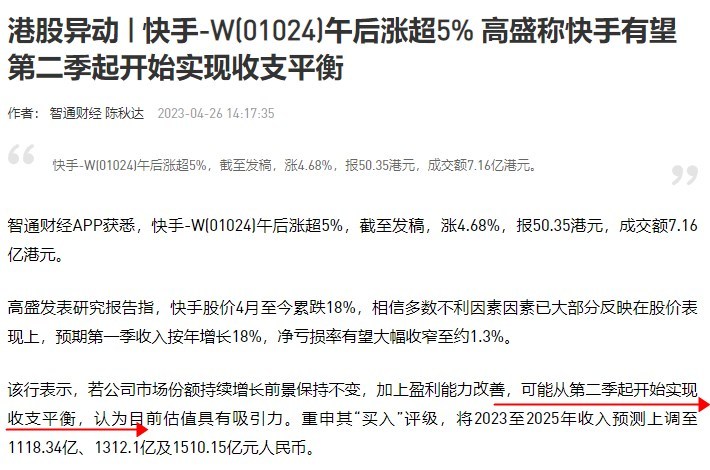

4月26日消息,高盛发表研报指,快手股价4月至今累跌18%,相对于中国互联网行业及其他广告/娱乐同行表现较差,同时面对电商竞争持续与股东减持的影响。

但该行认为,上述因素已大部分反映在股价表现上,预期第一季收入同比增长18%,净亏损率有望大幅收窄至约1.3%。

若公司市场份额持续增长前景保持不变,加上盈利能力改善,可能从第二季起开始实现收支平衡,认为目前估值具有吸引力。

高盛重申“买入”评级,将2023至2025年收入预测上调至1118.34亿、1312.1亿及1510.15亿元人民币,每股盈利预测则调升至0.56、2.45及4.65元人民币,目标价91港元。

截止发稿,快手上涨4.99%,现报50.50港元,成交额7.92亿港元,总市值2188.48亿港元。

消息面上,快手电商“斗金计划”二期计划近日已上线,本次计划从4月1日开始到6月30日截止,计划依然针对新入驻快手的商家,新商家的扶持期从30天升级到了一个季度,同时最高奖励从50万升级到了100万。

此前第一期的斗金计划,受惠扶持商家超过1.2万家,其中30%商家在参加斗金计划之后达到月销破万,更有超过100个商家冷启月销直冲100万以上。

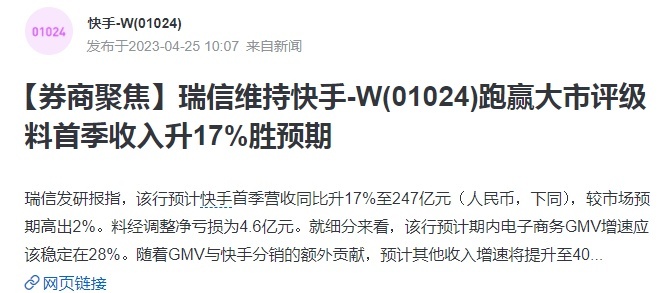

值得一提的是,瑞信日前发研报指,该行预计快手首季营收同比升17%至247亿元(人民币,下同),较市场预期高出2%。料经调整净亏损为4.6亿元。

就细分来看,该行预计期内电子商务GMV增速应该稳定在28%。随着GMV与快手分销的额外贡献,预计其他收入增速将提升至40%。该行预计期内广告收入提升15%。随着MCN合作关系的加强,料其直播收入增速也将加快,预计将达到15%。

瑞信认为,快手在过去几个季度的稳定增长显示了其释放盈利的潜能及效率提升的能力。该股股价对应9倍2024财年预期市盈率。基于首季表现,瑞信将公司2023/24年每股盈测上调7.5%/1.4%。该行维持快手跑赢大市评级,目标价续看100港元。

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn