嘀嗒出行港交所挂牌上市 成中国共享出行第一股

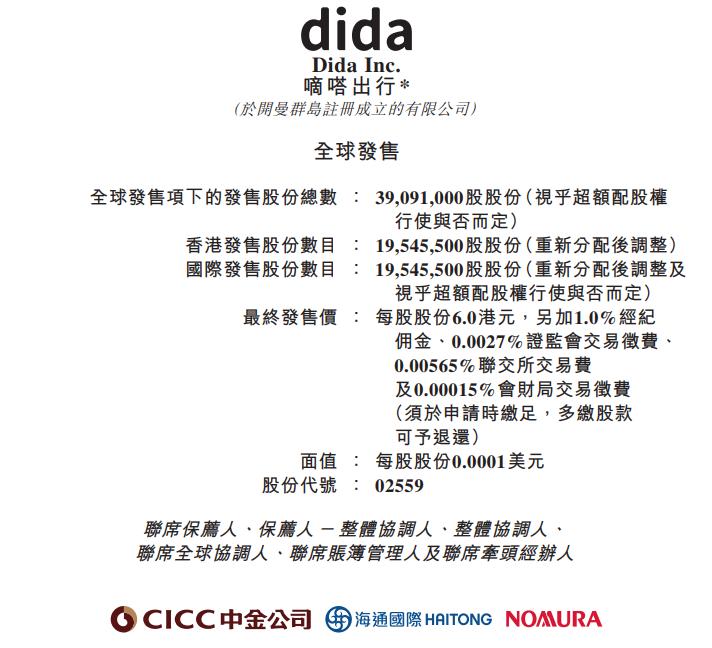

6月28日消息,嘀嗒出行今日正式登陆香港交易所主板,最终发行价定为每股6港元,全球发售净筹约1.82亿港元,中金公司、海通证券及野村证券为联席保荐人。此次嘀嗒出行全球发售39,091,00股股份,其中国际发售19,545,500股,公开发售19,545,500股。招股阶段的公开发售获112.9倍认购,认购人数达19815人。嘀嗒出行也成为了中国共享出行第一股。

嘀嗒出行在上市首日破发,开盘跌近13%。截至午间收盘,跌9.67%,报5.42港元/股,总市值53.87亿元。

图源:港交所

在上市仪式上,嘀嗒出行创始人兼CEO宋中杰表示:“在港交所主板挂牌上市,不仅是我们发展历程中的一个重要里程碑,更是一个全新起点。我们将以更坚定的信念、更创新的思维、更拼搏的精神继续前行。我们一定会加倍努力,为社会、用户、股东和员工创造更大价值,更早实现‘让路上没有空座’的愿景。”

招股书显示,嘀嗒出行是一家顺风车及智慧出租车运营平台,旗下业务包括顺风车、智慧出租车、广告及其他服务等。2021年-2023年,嘀嗒出行的营收分别为7.8亿元、5.7亿元及8.2亿元,经调整净利润分别为2.38亿元、8471万元及2.26亿元,经调整净利润率分别为30.5%、14.9%及27.7%。

目前,顺风车业务是其营收主力,2023年营收占比高达95%。截至2023年末,嘀嗒出行顺风车交易总额86亿元,顺风车搭乘1.3亿次,同比分别增长41%和38.3%。嘀嗒出行在全国366个城市提供基于App的顺风车平台服务,拥有约1560万名认证私家车车主。

图源:封面新闻

截至2023年末,嘀嗒出行共协助创造5460万个未利用汽车座位的运力,相当于中国小型私人乘用车座位总数的约4.5%。同时,2023年,嘀嗒顺风车搭乘次数和交易总额分别为130.3百万次和8.6亿元,同比增长38.3%和41%。

根据披露,此次嘀嗒出行募资金额中,有50%将用于扩大用户群并加强营销推广计划,35%将用于提升技术能力和升级安全机制,15%将用于提升变现能力。

技术能力方面,2023年嘀嗒出行启动八个新的研发项目,主要涉及人工智能算法设计、销售和营销管理、大数据技术、地图信息点搜索和路线规划。2024-2025年,嘀嗒出行预计将启动共计15个研发项目,同时还将布局智慧硬件、面部识别等技术,进一步强化体验和安全。

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn