中信建投维持阿里巴巴买入评级

8月14日消息,中信建投证券发研报指,阿里巴巴FY2024Q1实现营收2341.56亿元,同比增长13.9%,Non-GAAP净利润为449.22亿元,同比增长48.49%,大超市场预期。

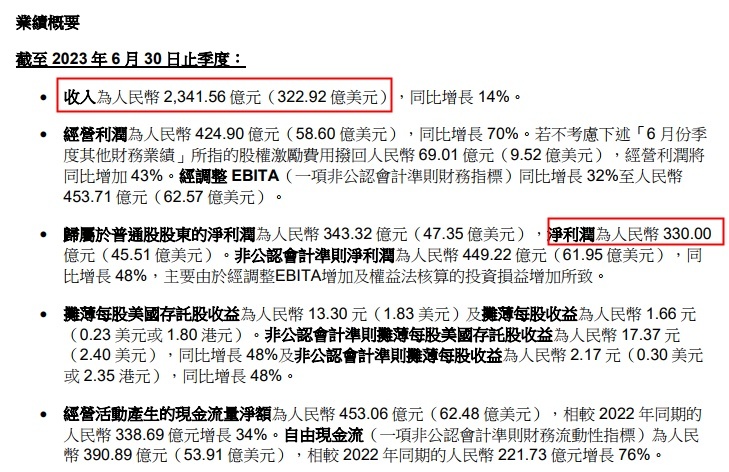

阿里巴巴发布截至2023年6月30日的2024财年第一季度财报。财报显示,阿里巴巴一季度营收2341.56亿元,与上年同期的2055.55亿元相比增长14%;净利润330.00亿元,与上年同期的净利润202.98亿元相比增长63%;不按美国通用会计准则(Non-GAAP)的净利润为449.22亿元,与上年同期的302.52亿元相比增长48%。

截自阿里巴巴2024财年第一季度财报

分业务来看,4至6月,阿里多个业务实现强劲增长,核心业绩全面超市场预期。其中,淘天集团收入同比增长12%;阿里国际数字商业集团收入同比增长41%;菜鸟集团收入同比增长34%;云智能集团收入同比增长4%;本地生活集团收入同比增长30%,大文娱集团收入同比增长36%。

该行指,作为阿里组织架构调整后的首份成绩单,本季度淘天集团尤其是CMR增长大超预期,三大战略飞轮初显。随着蚂蚁集团处罚落地,平台经济监管进一步常态化,有利于行业健康可持续发展。

该行预计FY2024-2025阿里巴巴的收入增速分别为10.70%和11.48%,Non-GAAP净利润增速分别为18.91%和12.06%。按照主业估值,给予淘宝天猫集团每ADS估值为116.74美元,对应港股114.12港币/股。维持买入评级。

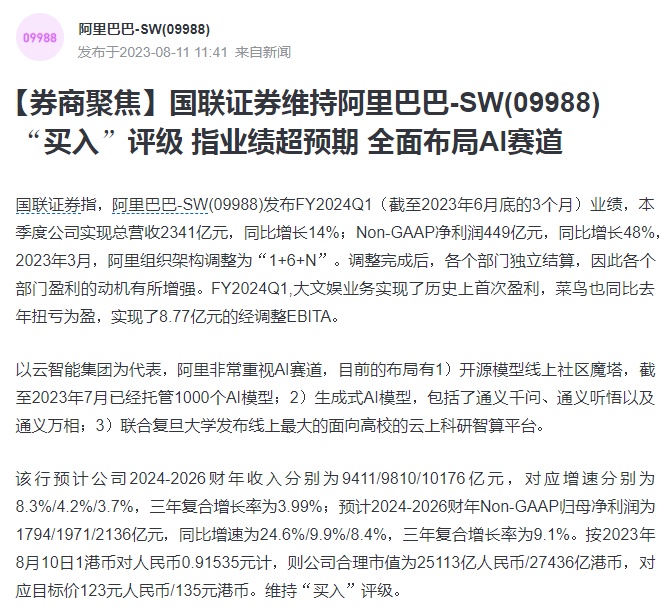

另据了解,国联证券近日指,阿里巴巴-SW发布FY2024Q1(截至2023年6月底的3个月)业绩,本季度公司实现总营收2341亿元,同比增长14%;Non-GAAP净利润449亿元,同比增长48%,2023年3月,阿里组织架构调整为“1+6+N”。调整完成后,各个部门独立结算,因此各个部门盈利的动机有所增强。FY2024Q1,大文娱业务实现了历史上首次盈利,菜鸟也同比去年扭亏为盈,实现了8.77亿元的经调整EBITA。

截自雪球官网

以云智能集团为代表,阿里非常重视AI赛道,目前的布局有开源模型线上社区魔塔,截至2023年7月已经托管1000个AI模型;生成式AI模型,包括了通义千问、通义听悟以及通义万相;联合复旦大学发布线上最大的面向高校的云上科研智算平台。

该行预计公司2024-2026财年收入分别为9411/9810/10176亿元,对应增速分别为8.3%/4.2%/3.7%,三年复合增长率为3.99%;预计2024-2026财年Non-GAAP归母净利润为1794/1971/2136亿元,同比增速为24.6%/9.9%/8.4%,三年复合增长率为9.1%。按2023年8月10日1港币对人民币0.91535元计,则公司合理市值为25113亿人民币/27436亿港币,对应目标价123元人民币/135元港币。维持“买入”评级。

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn