怡亚通:19怡亚01公司债券完成兑付兑息并摘牌

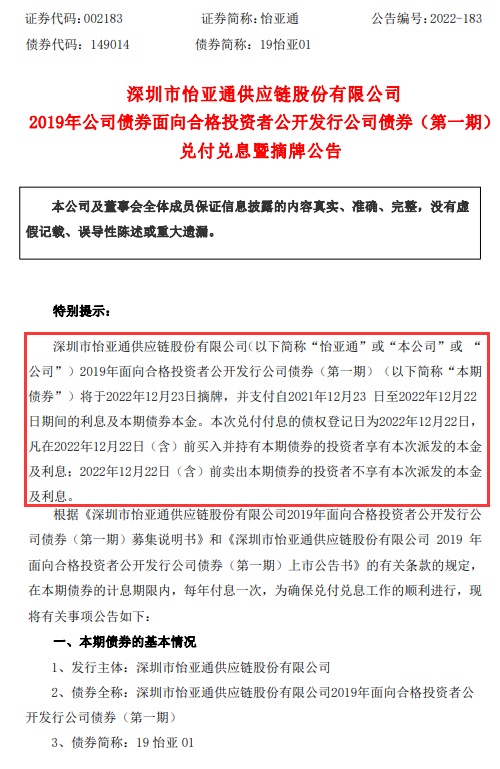

12月26日消息,深圳市怡亚通供应链股份有限公司(以下简称怡亚通或公司)近日发布2019年公司债券面向合格投资者公开发行公司债券(第一期)兑付兑息暨摘牌公告(以下简称公告)。

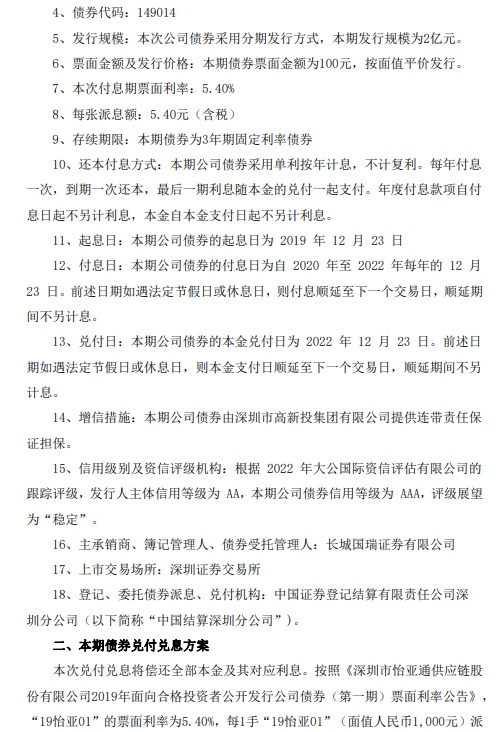

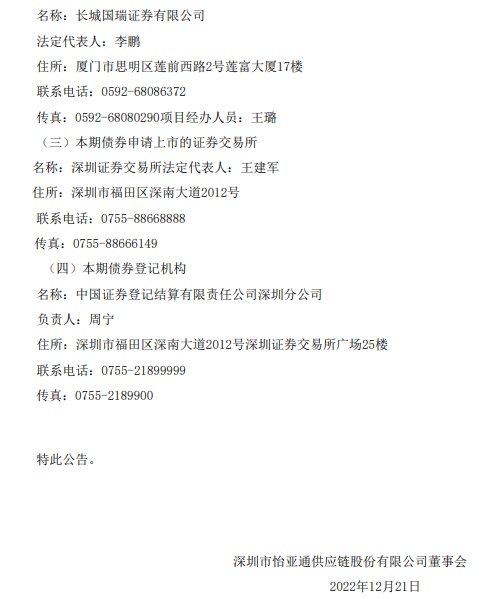

公告称,公司2019年面向合格投资者公开发行公司债券(第一期)(以下简称本期债券)于2022年12月23日摘牌,并支付自2021年12月23日至2022年12月22日期间的利息及本期债券本金。本次兑付付息的债权登记日为2022年12月22日,凡在2022年12月22日(含)前买入并持有本期债券的投资者享有本次派发的本金及利息;2022年12月22日(含)前卖出本期债券的投资者不享有本次派发的本金及利息。

根据《深圳市怡亚通供应链股份有限公司2019年面向合格投资者公开发行公司债券(第一期)募集说明书》和《深圳市怡亚通供应链股份有限公司2019年面向合格投资者公开发行公司债券(第一期)上市公告书》的有关条款的规定,在本期债券的计息期限内,每年付息一次。

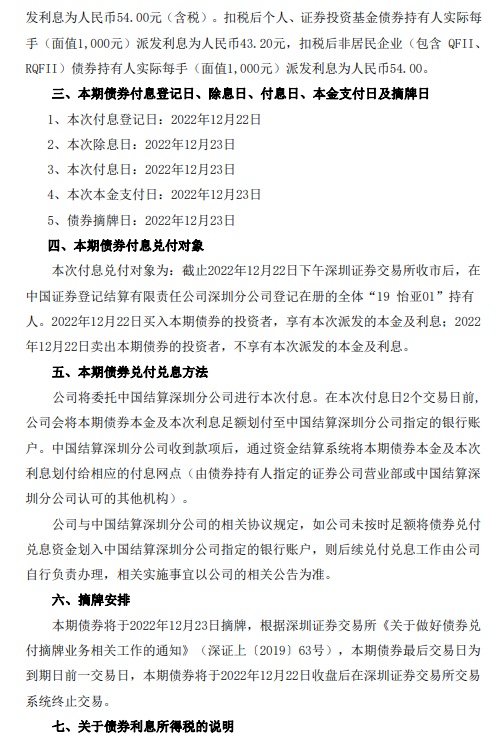

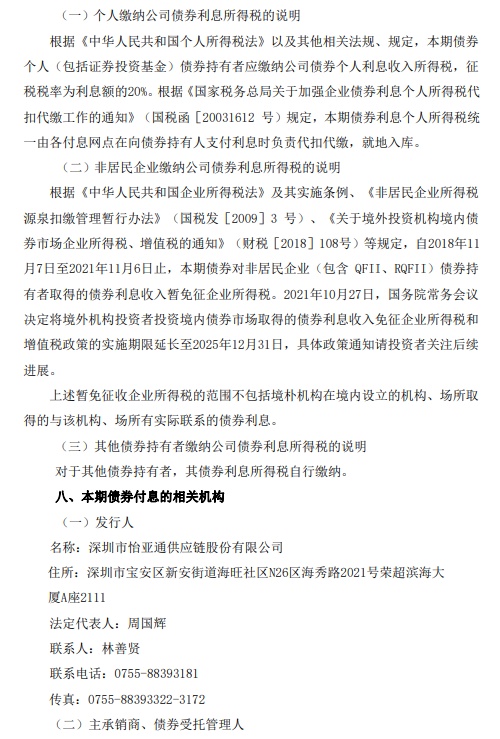

公告显示,本次兑付兑息将偿还全部本金及其对应利息。按照《深圳市怡亚通供应链股份有限公司2019年面向合格投资者公开发行公司债券(第一期)票面利率公告》,“19怡亚01”的票面利率为5.40%,每1手“19怡亚01”(面值人民币1,000元)派发利息为人民币54.00元(含税)。扣税后个人、证券投资基金债券持有人实际每手(面值1,000元)派发利息为人民币43.20元,扣税后非居民企业(包含 QFII、RQFII)债券持有人实际每手(面值1,000元)派发利息为人民币54.00。

本次付息兑付对象为:截止2022年12月22日下午深圳证券交易所收市后,在中国证券登记结算有限责任公司深圳分公司登记在册的全体“19怡亚01”持有人。2022年12月22日买入本期债券的投资者,享有本次派发的本金及利息;2022年12月22日卖出本期债券的投资者,不享有本次派发的本金及利息。

公司将委托中国结算深圳分公司进行本次付息。在本次付息日2个交易日前, 公司会将本期债券本金及本次利息足额划付至中国结算深圳分公司指定的银行账户。中国结算深圳分公司收到款项后,通过资金结算系统将本期债券本金及本次利息划付给相应的付息网点(由债券持有人指定的证券公司营业部或中国结算深圳分公司认可的其他机构)。

天眼查资料显示,怡亚通是一家供应链解决方案提供商,致力于为各类企业、用户、增值服务商以及消费者提供供应链解决方案、生态产品和服务,业务领域涵盖快消、IT、通讯、医疗等等行业,致力于打造一个跨界融合、共享共赢的B2B2C/O2O供应链商业生态圈,并以“新流通”积极推动中国流通商业变革,引领行业发展。

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn