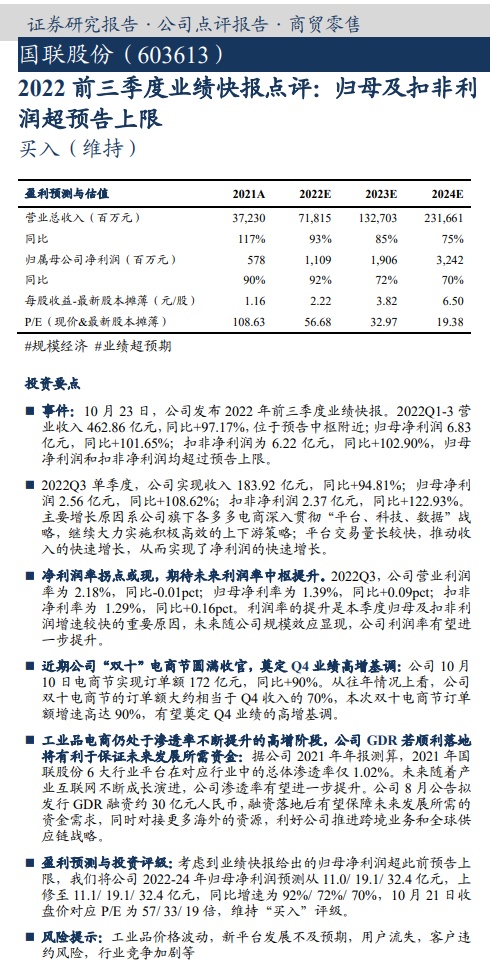

东吴证券维持国联股份“买入”评级

10月25日消息,东吴证券日前发布研究报告《国联股份2022前三季度业绩快报点评:归母及扣非利润超预告上限》(以下简称报告)。

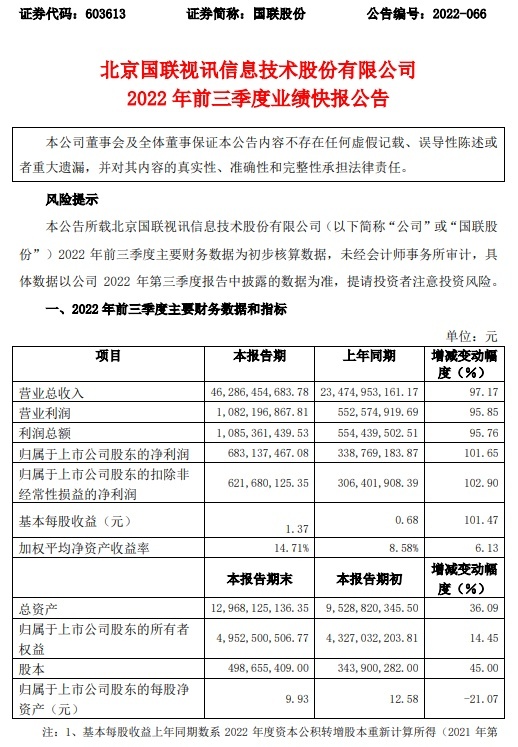

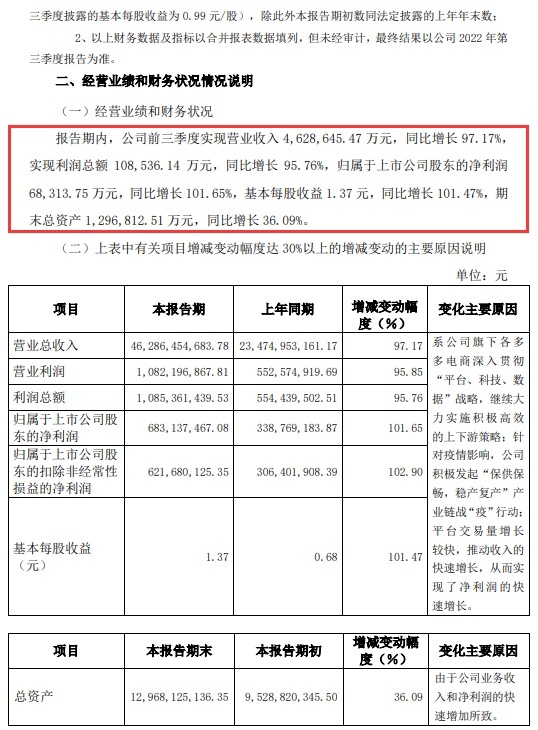

报告显示,10月23日,公司发布2022年前三季度业绩快报。2022Q1-3营业收入462.86亿元,同比+97.17%,位于预告中枢附近;归母净利润6.83亿元,同比+101.65%;扣非净利润为6.22亿元,同比+102.90%,归母净利润和扣非净利润均超过预告上限。

2022Q3单季度,公司实现收入183.92亿元,同比+94.81%;归母净利润2.56亿元,同比+108.62%;扣非净利润2.37亿元,同比+122.93%。主要增长原因系公司旗下各多多电商深入贯彻“平台、科技、数据”战略,继续大力实施积极高效的上下游策略;平台交易量长较快,推动收入的快速增长,从而实现了净利润的快速增长。

报告认为,2022Q3,公司营业利润率为2.18%,同比-0.01pct;归母净利率为1.39%,同比+0.09pct;扣非净利率为1.29%,同比+0.16pct。利润率的提升是本季度归母及扣非利润增速较快的重要原因,未来随公司规模效应显现,公司利润率有望进一步提升。

公司10月10日电商节实现订单额172亿元,同比+90%。从往年情况上看,公司双十电商节的订单额大约相当于Q4收入的70%,本次双十电商节订单额增速高达90%,有望奠定Q4业绩的高增基调。

据公司2021年年报测算,2021年国联股份6大行业平台在对应行业中的总体渗透率仅1.02%。未来随着产业互联网不断成长演进,公司渗透率有望进一步提升。公司8月公告拟发行GDR融资约30亿元人民币,融资落地后有望保障未来发展所需的资金需求,同时对接更多海外的资源,利好公司推进跨境业务和全球供应链战略。

报告称,考虑到业绩快报给出的归母净利润超此前预告上限,将公司2022-24年归母净利润预测从11.0/19.1/32.4亿元,上修至11.1/19.1/32.4亿元,同比增速为92%/72%/70%,10月21日收盘价对应P/E为57/33/19倍,维持“买入”评级。

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn