小摩:升同程旅行目标价至16港元 维持中性评级

金江

2022-03-23 14:37

3月23日消息,摩根大通发表研究报告指,同程旅行去年末季业绩亮丽,管理层予今年首季指引亦优于原先市场疲弱预期,上调2022至2023年每股盈测约15%,但较市场在业绩前预测仍低5%至10%。由于该行对内地互联网板块维持短期审慎看法,维持同程旅行“中性”评级,目标价由12港元升至16港元。

报告称,由于内地坚持“动态清零”政策,预期短期走势具挑战性。不过该行认为对长线投资者而言,倘能度过波动期,同程旅行是投资境内旅游业的良好媒介,因其低估值及执行力稳固。

摩通引述管理层称,料今年全年呈“V”型复苏,即使难以预测发生时机及幅度。该行亦对管理层目标今年净利润率约17%感安慰,较该行及市场在绩前预期的15%至16%为高。

截至发稿时间,同程旅行港股每股报13.86港元,涨0.73%,总市值307.41亿港元。

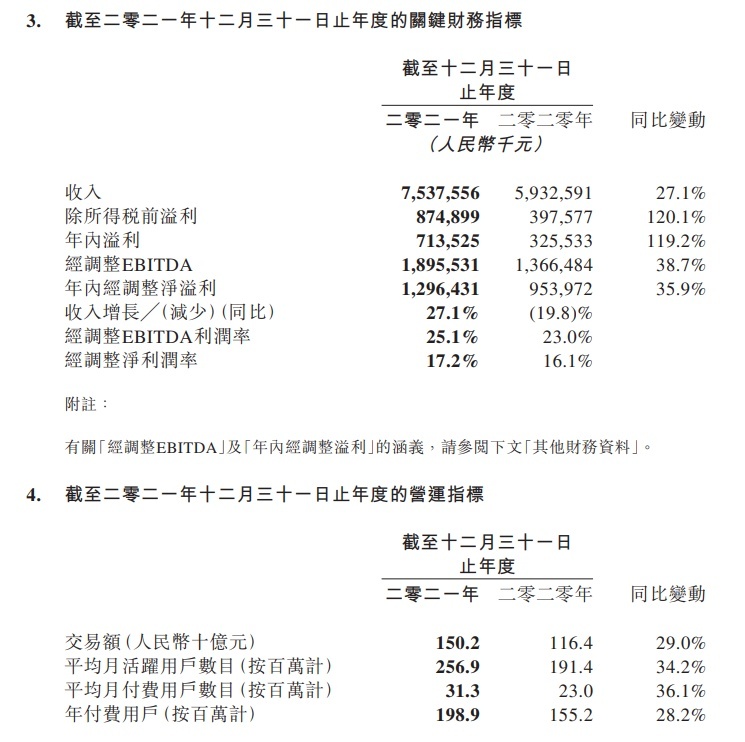

据了解,昨日,同程旅行发布2021年第四季度及全年业绩报告。报告显示,2021年同程旅行年度付费用户达到2亿人,同比增长28.2%,创下历史新高。同程旅行全年实现营收75.4亿元,同比增长27.1%,增速高于市场。经调净利润13亿元,经调净利润率17.2%。

根据财报,随着在线旅行服务的下沉和普及,2021年全年同程旅行平均月活用户已达2.6亿,同比增长34.2%。这一数字较疫情前的2019年,实现了25.2%的增长。同程旅行年度付费用户则从2020年的1.6亿大幅增加28.2%,达到2亿,创历史新高。

截至2021年12月31日,同程旅行居住在中国非一线城市的注册用户约占注册用户总数的86.7%。2021年,同程旅行在微信平台上约61.7%的新付费用户来自中国的三线或以下城市。

声明

1、该内容为作者独立观点,不代表观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

金江

1