韵达股份完成发行5亿元2021年度第二期中期票据(高成长债)

李伊

2021-07-29 10:54

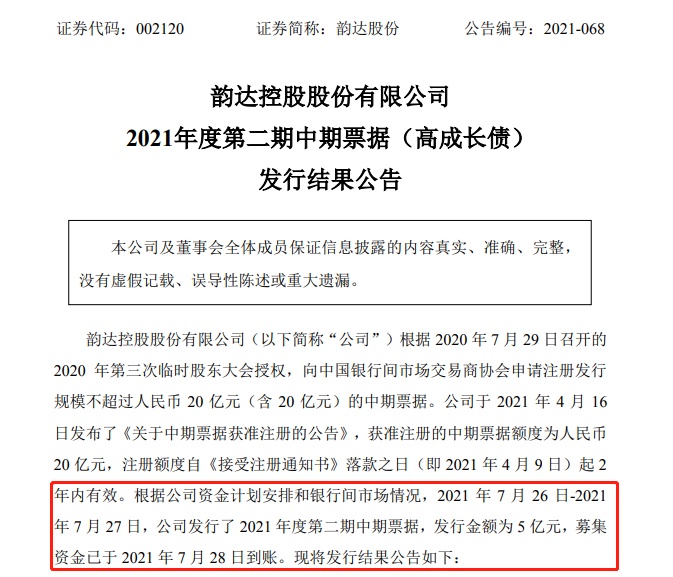

7月29日消息,韵达股份发布公告,披露2021年度第二期中期票据(高成长债) 发行结果。

公告显示,根据公司资金计划安排和银行间市场情况,2021年7月26日-2021年7月27日,公司发行了2021年度第二期中期票据(高成长债),发行金额为5亿元,募集资金已于2021年7月28日到账。

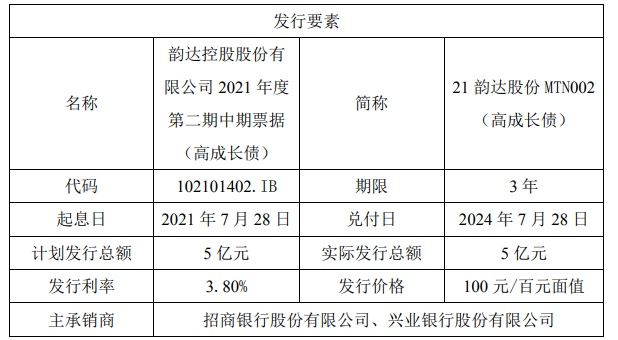

公告称,2021年度第二期中期票据(高成长债)起息日为2021年7月28日,期限3年,发行利率3.80%,由兴业银行股份有限公司和招商银行股份有限公司联席主承销。

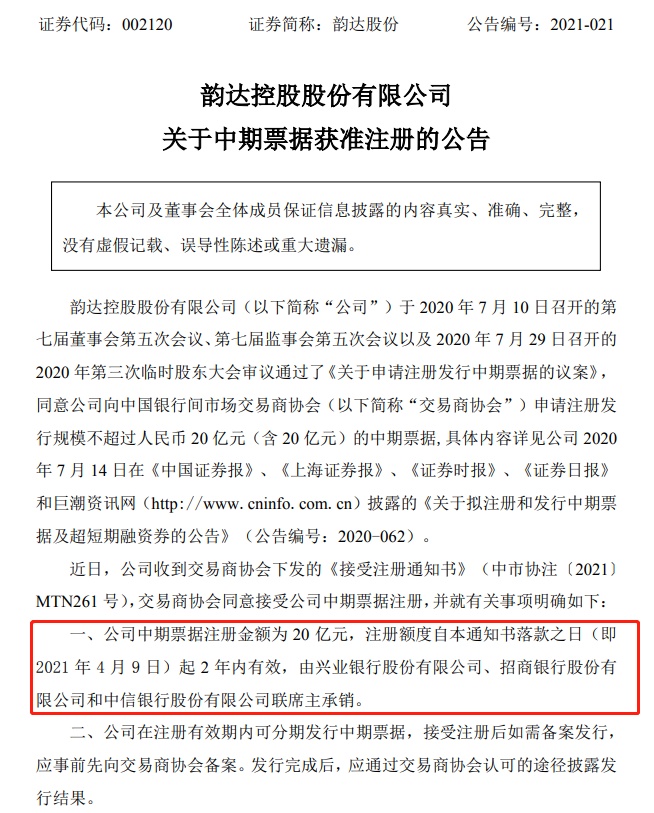

此前,韵达股份于2021年4月16日发布了《关于中期票据获准注册的公告》,获准注册的中期票据额度为人民币20亿元,注册额度自《接受注册通知书》落款之日(即2021年4月9日)起2年内有效,由兴业银行股份有限公司、招商银行股份有限公司和中信银行股份有限公司联席主承销。

值得一提的是,融资融券信息显示,韵达股份年7月27日融资净偿还2.45万元;融资余额3.81亿元,较前一日下降0.01%。

融资方面,当日融资买入1377.1万元,融资偿还1379.55万元,融资净偿还2.45万元。融券方面,融券卖出10.89万股,融券偿还3.59万股,融券余量77.42万股,融券余额1068.41万元。融资融券余额合计3.91亿元。

声明

1、该内容为作者独立观点,不代表观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

李伊

0