中国神车、神钢、神电、神船之后,又一“万亿巨无霸”央企诞生...

作者 | 范智林

来源 | 金融智库(ID:jinrongo2o)

过去10多年间,央企重组、合并事件频频发生,国务院国资委直管的央企从2009年初的142家,锐减至到2019年的97家。

最近几年央企重组案例如下:2015年的南北车合并、2016年的武钢宝钢重组、2017年的神华与国电整合、2019南北船合并。

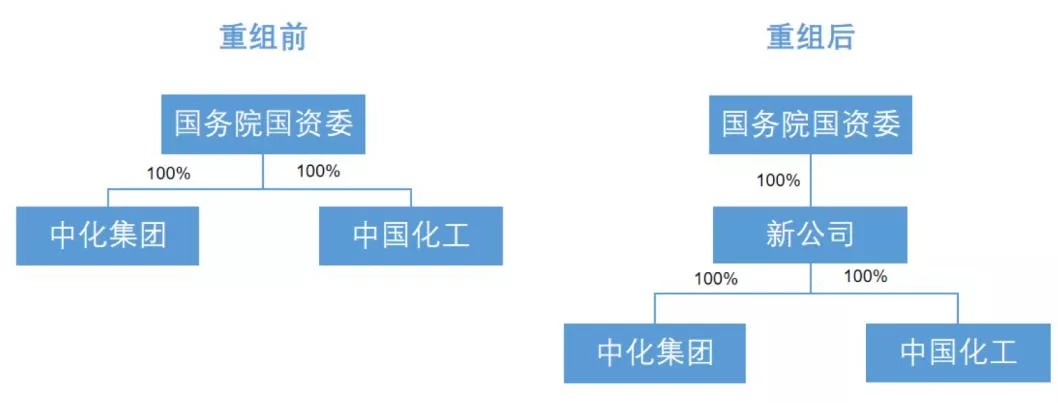

在2021年的愚人节前一天,再度传出央企重组消息。国务院国资委3月31日消息,经报国务院批准,中国中化集团有限公司(中化集团)与中国化工集团有限公司(中国化工)实施联合重组。

一、“两化”合并,源于2015年

虽然“两化”合并消息现在才公布,但是这起合并最早可以追溯到2018年。

2018年6月中国化工董事长退休,中化集团董事长宁高宁开始兼任中国化工的董事长和党委书记,当时不少业内人士认为“两化合并”即将开始。

至于国内高层为何想让中化集团、中国化工合并,不少人猜测与2015年开始国际化工市场的几起大并购案有关。

2015年,全球最大的种子企业孟山都宣布以450亿美金收购世界最大的农化公司瑞士先正达,但是先正达拒绝孟山都,随即转而投向中国化工怀抱。最终在2017年6月中国化工以430 亿美元价格完成对先正达收购。

就是这起跌宕起伏的并购案,掀起了全球大型农业、化工企业整合的新浪潮,此后国际农化巨鳄开始强强联合。

2015年12月,陶氏与杜邦于首次对外宣布合并,这是全球化工行业迄今为止最大的一起并购交易。

最终双方在2017 年 8 月底完成了合并交易,组成的“陶氏杜邦”以770亿美元年度销售额超越德国巴斯夫成为全球化工企业的老大。

而在2016年5月23日,德国制药与农化巨头拜耳集团正式向美国转基因巨头孟山都发出正式收购要约,在最终2018年3月以625亿美元的价格收购孟山都,这是全球农化和种子行业最大的合并案,合并后占据全球种业1/4市场。

而在2016年5月23日,德国制药与农化巨头拜耳集团正式向美国转基因巨头孟山都发出正式收购要约,在最终2018年3月以625亿美元的价格收购孟山都,这是全球农化和种子行业最大的合并案,合并后占据全球种业1/4市场。

除了这3起大型合并案之外,2017年国际化工行业还发生不少大并购,如美国涂料巨头宣伟约 113 亿美元收购同业威士伯、工业气体集团德国林德与美国普莱克斯完成合并、德国朗盛收购了阿克苏诺贝尔价值100亿美元的特种化学品业务。

国际化工巨头纷纷重组、并购,导致行业形成“寡头垄断”格局,这给中国化工产业带来巨大的压力,促使“两化合并”的成型。

二、强强联合,对抗“列强”

为何这么说呢?

因为中国虽是世界化工大国,但企业都不大,呈现典型的“市场大而企业不大”格局。

2019年全球前50大化工企业中,美国有10家企业上榜,日本有8家,中国和德国各有6家企业上榜,中国上榜企业数量与全球最大的化工市场完全不匹配。

而化工行业又是国民经济的基础性和支柱性行业,中国企业竞争力不行,就导致农业、化工、制造、电子等众多行业的发展被国外卡脖子。

最典型的例子就是光刻胶,这个产品市场规模虽然不到100亿美元,但对于现代电子工业来说至关重要。

在光刻胶上,目前中国本土供应占比仅有10%左右,其他90%都要依赖进口,一旦断供,韩国就是前车之鉴。

在2019年日韩贸易冲突中,日本就是通过限制对韩出口光刻胶、氟聚酰亚胺、高纯度氟化氢这三种化工产品,就把韩国半导体打的溃不成军。

因此面对这种情形,中国化工行业想要对抗国际化工巨头,国内企业既要做大,又要做强,于是“两化合并”就顺理成章。

而在宁高宁接手中国化工1年半后,农业板块为“两化合并”打了前站。

在2020年6月,两化的农化业务已经率先实现整合,先正达集团应运而生,已成为全球第一大植保企业、第三大种子企业,使得中国在国际种业上拥有更多的话语权。

而即将合并后的两化,或许将成为中国化工行业的又一面旗帜,与国际巨头一争高低。

三、万亿级“巨无霸”央企诞生!

这两家化工央企,合并之前实力就已经非常强。

中化集团,是全球领先的石油和化工产业综合运营商、农业投入品(种子、农药、化肥)和现代农业服务一体化运营企业,在城市开发运营和非银行金融领域具有较强的影响力。

如今集团拥有全球员工近六万人, 2019年资产总额达到5643亿元,2019年营业收入达5863亿元,在《财富》全球500强榜单中名列第109位。

而中国化工则是中国最大的化工企业,有化工新材料及特种化学品、基础化学品、农用化学品、石油加工及炼化产品、橡胶轮胎、化工装备等六大业务板块。

如今拥有员工14.5万名,8.7万名员工位于中国境外。2019年报显示,公司总资产8439.62亿元,营收4543.46亿元,在世界500强列164位。

如今“两化合并”,虽然使得央企将再减一员至96家,但却将诞生又一万亿级“巨无霸”央企!

合并后的新公司其业务范围覆盖生命科学、材料科学、基础化工、环境科学、轮胎橡胶、机械装备、城市运营、产业金融等八大领域。

其总资产超1.4万亿元、年营收超1万亿元的超大型央企,员工将达22万余人,合并后新公司按收入体量将进入全球前40强企业,并超越巴斯夫成为全球化工老大。

而“两化”合并的,并非仅仅是体量上1+1那么简单。

在化工领域“两化”各有自己的优势:中化集团综合实力强,在化工领域具有研产销一体化优势;中国化工具有较好的化工产业基础和研发基础。

因此,这次“两化”合并可以整合科研资源、供应链、市场渠道,充分发挥产业、研发和运营的综合协同价值,促使化工新材料、农化、石油化工等领域的资源配置进一步优化,从而降低整体经营成本、提高经营质量和效率,达到“1+1>2”的效果。

因此这次重组不仅可以打造出一家世界一流的综合性化工企业,还有利于引领我国化学工业高质量发展。

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn