怪兽充电递交招股书 阿里为第一大股东

王小孟

2021-03-13 09:39

3月13日消息,怪兽充电正式向美国证券交易委员会(SEC)递交招股文件,拟在纳斯达克上市,股票代码为:“EM”,承销商为高盛、花旗、华兴、中银国际。

值得一提的是,此前就有传闻,怪兽充电计划在美国进行IPO,计划募资3亿美元。而怪兽充电如果在美国成功上市,则将成为国内共享充电宝第一股。

在招股书中,怪兽充电首次披露了营收情况、业务构成和募资用途等信息。招股书显示,2019年,怪兽充电营业收入为20.223亿元人民币。2020年的营业收入达28.094亿元人民币(4.306亿美元),同比增长38.9%。

在公司控制权与股权方面,怪兽充电管理层持有超级投票权,对公司拥有控制权。机构股东中,阿里为第一大股东,持股16.5%。此外,高瓴持股11.7%,顺为持股8.8%,软银亚洲持股7.7%,小米和新天域均持股7.5%,云九和CMC分别持股5.8%和5.4%。

天眼查信息显示,怪兽充电为上海挚想科技有限公司旗下充电宝共享租赁品牌,该公司成立于2017年4月,法定代表人为蔡光渊,注册资本1000万人民币,经营范围含从事网络科技、电子科技、信息科技、通讯技术、生物科技、环保科技领域内的技术开发、技术咨询、技术服务等。

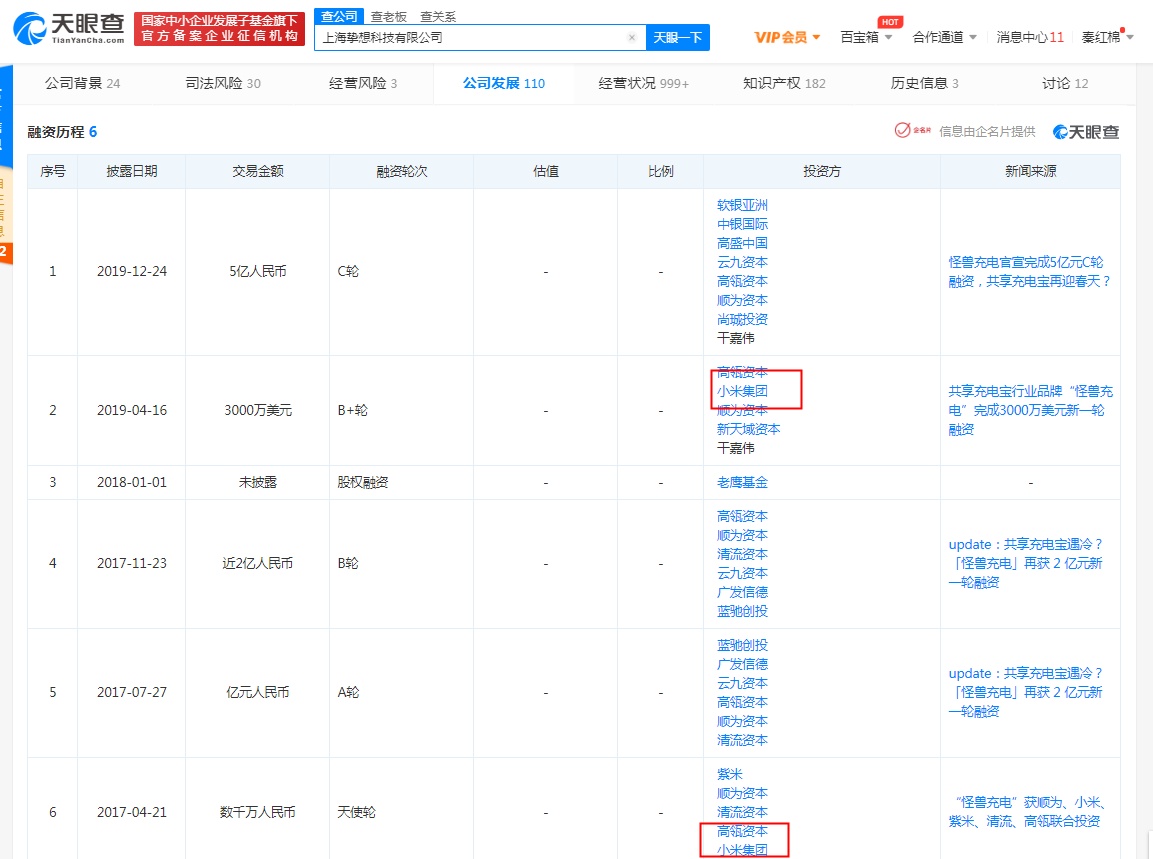

此前,怪兽充电共完成了6轮融资,最近一轮融资为2019年12月的5亿人民币C轮融资,历次融资投资方包括软银国际、中银国际、高盛中国、小米集团等。

声明

1、该内容为作者独立观点,不代表观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

王小孟

1