赴美上市,完美日记母公司逸仙电商的 “霸业”

市场的变化总是以一种微妙的方式延展。大多数人并没有意识到从何时起,身边的人开始不囤日本马桶盖、电饭锅;身边的美妆,出现了越来越多国货的身影。今年“双11”,国产化妆品已经乘风而起。

11月1日,天猫“双11”第一阶段的促销启动,开场33分钟,新国货彩妆品牌完美日记销售额破亿,成为首个破亿的天猫彩妆品牌。而在前一天,完美日记母公司逸仙电商刚刚向美国证券交易委员会递交招股书,即将成为在美国上市的中国美妆第一股。

短短不到五年间,逸仙电商火箭蹿升,正在以快速突进的方式成为美妆界的龙头,完美日记、小奥汀和完子心选正在加速成为“新国货”的代表。

这家年轻的公司是如何迅速起飞?招股书透露了逸仙电商的哪些信息?这样的发展状态,是否具备可持续性?

高增长背后的高天花板

从招股书来看,无论从哪个角度,逸仙电商的增长都堪称“现象级”。

逸仙电商主要包含美妆品牌:完美日记(Perfect Diary),小奥汀(Little Ondine)和完子心选(Abby's Choice),其中完美日记是最知名的品牌。根据灼识咨询(CIC)的报告,完美日记在上市后三年内即成为了中国互联网彩妆第一品牌。依托完美日记的强势表现,逸仙电商只用了一年时间,就把客户数量从百万级做到千万级。招股书显示,三个品牌在2019年服务了2340万个DTC客户(Direct-to-Customer,直接触达消费者),比2018年的约696万增加了236.3%。疫情影响下,今年前三季度,逸仙电商的DTC用户逆势增长,超越了去年全年,达到了2350万,同比增长50%。

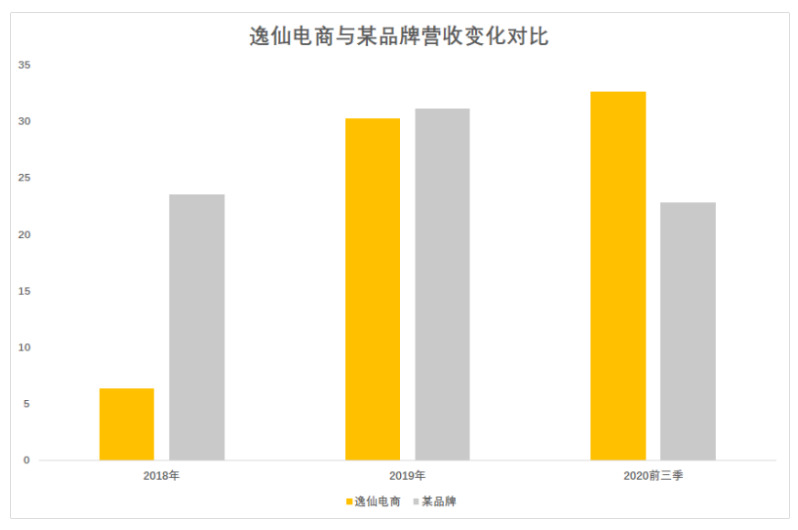

用户量迅速扩张,极大推动了逸仙电商的业绩。从2018年到2019年,逸仙电商的净收入从6.4亿元大幅增加至30.3亿元,增速高达377%;2020年前三季度净收入32.7亿元,同比增长73.2%。这个增速有多快,对比A股一家成立10年的美妆企业,逸仙电商在2018年营收还只是后者的不到三分之一,到2019年,双方基本持平。到2020年前三季度,逸仙电商已经全面反超,拉开了10亿元的差距。

据灼识咨询报告测算,逸仙电商的总销售额从2018年的7.6亿元增长至2019年的35亿元,同比增长363.7%,约为中国美妆市场同期增速的30倍。2020年前三季度的公司总销售额为38亿元,同比增速70.2%,约为中国美妆市场同期增速的15.6倍。

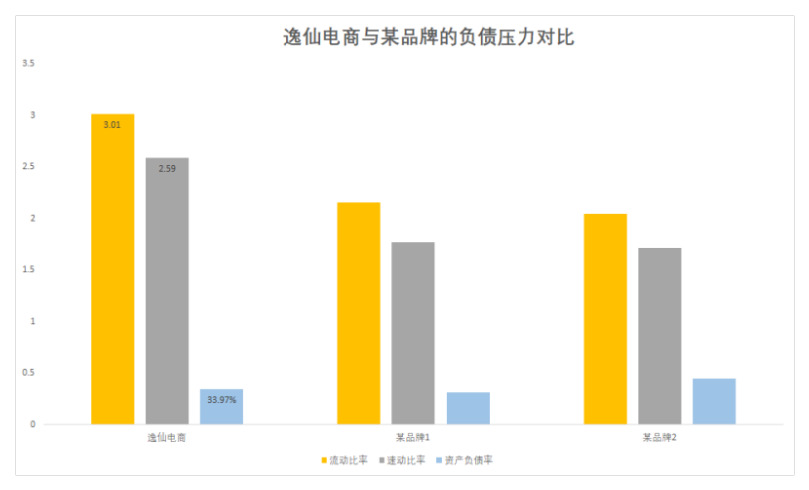

高速增长并不完全意味着蒙眼狂奔,逸仙电商的步伐依然稳健。截至今年3季度末,逸仙电商的资产负债率只有33.97%,与行业的负债率基本持平。流动比率3.01倍,速动比率2.59倍,通常而言,比率越高,说明企业资产的变现能力越强,短期偿债能力也越强。这表明逸仙电商的短期偿债压力不大。

不仅如此,清晰的盈利图谱也让逸仙电商更有底气。2018年、2019年及2020前三季度,逸仙电商毛利率分别为63.5%、63.6%及63.1%,总体保持平稳。这个毛利水平甚至高于A股上市的同类型企业。2019年,营收保持三倍增长的同时,逸仙电商实现调整后净利润1.5亿元,净利润率达到6.44%。

综合来看,逸仙电商正处在快速突破的轨道上,有着高速增长的用户和营收规模,更难能可贵的是有清晰的盈利能力以及较低的偿债压力。这保障逸仙电商可以放心地推进战略。

快速增长当然离不开行业的机遇。一方面,中国美妆市场庞大,市场格局远未确定。灼识咨询报告表明,2019年中国美妆业的零售额达到388亿美元,已经成为全球最大的美妆市场。同时市场的竞争者中,国际大牌、国内品牌繁多,没有任何一家形成有效壁垒,逸仙电商有足够的机会快速切入市场。

另一方面,美妆市场远没有看到天花板。2019年至2025年间,中国护肤美妆市场预计还将增长299亿美元,年复合增长率达10%,增长规模占同期全球美妆市场总增长近60%。中国拥有世界上人口最多的Z世代和千禧一代,包括1.72亿Z世代和2.3亿千禧一代。新新人类对美妆产品需求增加,产品选择范围的扩大,消费者购买频次的增加。随着他们逐渐占据消费主力,美妆市场还将持续保持增长。

但同时需要看到,市场对任何参与者都是公平的,为何逸仙电商能够取得如此高速的发展?

从营销力到产品力到品牌力,逸仙的护城河

美妆作为消耗品,具备高频的消费特性,一旦占据消费者心智,能够获得高复购率、高粘性。因此,美妆品牌竞争的核心就在于占据消费者心智,特别是面对新兴消费群体。在渠道上,年轻群体是在互联网陪伴下成长的一代,更青睐电商;在产品上,年轻群体对颜值、对个性化有着严苛的要求;在消费习惯上,美妆更注重品牌力,更强调口碑转化。

逸仙电商的发展路径,就是走了这样一条从营销到产品再到品牌构建的通路。

逸仙电商没有大幅铺设广告,而是通过全渠道 DTC(Direct-To-Consumer品牌直达客户)运营模式,以更高的渗透率深入到用户群体。2018年,完美日记开始在小红书、抖音等社交平台走红,收获大批年轻用户。渠道广、用户自发的模式掀起了一股国货美妆的热潮,“小黑钻口红”、“动物眼影盘”等都成为爆款。以口碑、种草、用户自发分享的方式,它积累了第一批种子用户。

随后,逸仙电商继续推进DTC模式,不是大规模签明星代言,而是采用与头部明星、众多KOL合作的方式开展营销活动,这种通过明星、KOL与用户直接对话的方式,让产品更广泛、更直观地亲近消费者,快速为公司品牌和产品打下广泛且忠实的粉丝基础。截至2020年9月30日,与逸仙电商构建了良好关系的KOL超过15000个,其中包括800多个粉丝数超过100万的KOL,当关注的明星、身边的KOL都在用完美日记,潜移默化的影响对消费者极具号召力。而在线下,逸仙电商通过线下体验店的方式,加强客户与品牌的互动和情感链接。截至2020年9月30日,逸仙电商在国内90多个城市已拥有超过200家线下体验店。

而在这个过程中,逸仙电商非常清楚地看到了口碑裂变的前提——产品力。因此,在高度社交化的过程中,逸仙电商对供应链进行了梳理。逸仙电商在前期通过ODM模式,与国际一流的供应链合作伙伴合力开发优质产品。而在企业逐步发展后,逸仙电商还在产品研发、开发等层面与供应链伙伴深度沟通协作,进一步提高自主研发和生产能力。今年10月,逸仙电商与欧洲最大皮肤医学及护理公司之一的皮尔法伯(Pierre Fabre)签订协议,收购了起源于法国的高端美妆品牌Galénic,并且在产品研发及生产领域与皮尔法伯建立长远的战略合作伙伴关系。这侧面反映了逸仙电商对产品品质的重视。

不只是产品,在服务上,逸仙电商打造了一支专业的美妆顾问团队,通过线上线下渠道,为客户提供优质的个性化服务。顾问团队会定期与客户分享美妆内容,全程跟进,满足客户多样化的需求。财报显示,目前一线电商拥有约1200余人的美妆顾问团队,以及约300人的内部客服团队。专业美妆顾问的搭建,让逸仙电商能够提供更具差异化和个性化的服务,恰当地契合了年轻群体对个性化的需求。

线上线下与用户直接接触互动,能够第一时间了解用户的反馈。基于从广大消费者和KOL中获取的数据,逸仙电商形成提炼出数据量庞大、深刻且有影响力的消费者洞察,以此驱动公司的产品开发策略,缩短公司的产品开发周期,让产品切中市场痛点。为此,逸仙电商建立了强大的数据技术团队,拥有超过200名工程师,约占公司总部员工人数的20%,致力于技术、数据和相关功能的开发,以支持公司的软件运营和分析。根据灼识咨询报告,该数据明显高于传统美妆公司。

以数据驱动产品研发,让产品更契合用户需求,让用户感知到自己的意见得到尊重。结合世界级的供应链,个性化的服务,与用户形成更为紧密的纽带,也构建起了从营销到产品的第一个通路。而随着渠道的不断渗透,用户群体的逐渐扩充,逸仙电商的用户基础愈发庞大。

由此,逸仙电商实现了关键一步——品牌构建。这是所有美妆品牌“惊险一跃”。截至2020年9月30日,逸仙电商旗下品牌全网官方账户粉丝数量超4800万。根据灼识咨询报告,在2019年双十一月份,完美日记天猫旗舰店吸引了超过4100万独立访客,在所有天猫彩妆店中名列第一。同时,2019年全年及2020前三季度,完美日记是国内唯一实现天猫GMV每月均超1亿元的彩妆品牌。广受追捧背后,正是其品牌力的体现。

有分析认为,美妆业没有门槛,靠的是砸钱营销。但实际上,美妆业的护城河是隐性的。品牌力的强弱,需要通过渗透率和用户粘性来检验,而这两者又是由产品、渠道、口碑构建。从上述分析可知,逸仙电商自下而上地构建了护城河。前期选择用高度社交化、全渠道营销方式切入市场,抢占用户心智,同时通过供应链、线上线下联动、数据驱动产品开发构建产品和服务。筑牢根基进而打造渗透率、用户粘性,最终逐步构建了牢固的品牌。从营销力到产品力再到品牌力,这是逸仙电商高速发展背后的支撑因素。

赴美上市,开启第二增长周期

凭借品牌力构建的通路,逸仙电商已经成功打造了完美日记,并在不断孵化出小奥汀和完子心选等新品牌。从招股书看,逸仙电商将继续沿着这样的逻辑推进,不断巩固自己的生态体系,而上市,将为战略推进提供催化剂。

逸仙电商的募资用途主要有四个部分,约30%的募资额,用于公司市场拓展和日常经营;约30%的募资额,用于潜在的战略投资和收购;约20%的募资额,用于产品研发和技术开发;约20%的募资额,用于线下体验店布局扩展。这四部分用途表明,逸仙电商有着清晰的发展思路。

一方面,逸仙电商将继续打造自己的营销力。由于KOL在产品营销和推广中的作用越来越重要,逸仙将投入更多去构建KOL网络,并加强加深与KOL的关系。

另一方面,逸仙电商也在不断提升产品力。目前,逸仙电商正在加大研发投入力度。公司2019年的研发费用为2320万元人民币,2020年前三季度的投入则接近翻倍,达4090万。招股书也显示,逸仙电商计划在未来12个月内跟科丝美诗合资投入超过3亿元建设生产基地,

研发的持续增加,配合营销力的持续提升,将形成良性循环,助推品牌的构建。而作为中国美妆第一股在美国上市,也将对逸仙电商旗下品牌提供一定光环效应。可以预见,赴美上市将进一步为战略带来催化,助力逸仙电商推出更多品牌,实现更快增长。

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn