蚂蚁集团冲击 “A+H” 上市 马云激流勇退

尽管有心理准备,但大部分人还是震惊于蚂蚁集团双料上市所具备的巨大能量。近日,蚂蚁集团正式提交沪、港两地上市申请,再次“炸响朋友圈”。

正式提交上市申请

最新的消息显示,蚂蚁集团昨日正式向港交所递交上市申请,最快将于9月通过聆讯。而在此之前,蚂蚁集团已经提交A股上市申请,并且其在科创板的上市申请已经获上交所受理。

这意味着蚂蚁集团迈出了关键一步,向史无前例的“A+H”同步上市发起了冲击。

值得注意的是,尽管已经提交上市申请,并且披露了招股书,但是所有人最关心的几个问题,却仍然没有定数。

首先,关于蚂蚁集团的确切上市时间,此前传闻众多,最新的消息称蚂蚁集团最快将于10月份上市。而此次蚂蚁集团的正式申请上市,却并没有“官宣”具体的上市时间。

最接近“官宣”的是阿里巴巴在公告中表示:上市及发行时间取决于市场情况及其他因素,且无法保证该等上市及发行将在何时完成。

也就是说,作为控股股东的阿里巴巴也暂时无法确定蚂蚁集团能在何时上市。这也许是因为“A+H”同步上市此前并无先例,所以难以估计审核流程及时间。

不过从港股上市最快9月通过聆讯来看,传闻中的最快10月进行上市也并非没有可能,这场声势浩大的上市应该不会让“吃瓜群众”等太久。

除了上市时间还未确定之外,人们最关心的融资规模也尚未“官宣”。《》获悉,虽然蚂蚁集团宣布首次公开发行中发行的新股数量合计不低于A股和H股发行后总股本的10%。但由于还没有确定发行价,融资额也就无法确定。

不过近日仍有报道援引“知情人士”表示,如果市场条件允许,蚂蚁集团此次IPO规模为300亿美元,将取代沙特阿美290亿美元的IPO,成为全球规模最大的IPO。

而尽管招股书及上市申请之后并没有透露出具体的上市时间以及融资规模,但仍然有很多首次披露的信息,惊爆人们的眼球。

进击的蚂蚁

相比于上市进度及IPO规模,蚂蚁集团本次披露招股书,引爆眼球的还有那些在招股书中显露的数据。

首先,蚂蚁集团的业务规模超出人们的想象。在招股书中,蚂蚁集团将自己的业务分为了“数字支付及生活服务”、“数字金融科技平台”两大块,其中数字金融科技平台又分为“微贷科技平台”、“理财科技平台”、“保险科技平台”三大块。

在用户数量方面,支付宝APP的年度活跃用户达到10亿+,月活用户达7.11亿。这种量级的用户规模,不但在金融科技领域一枝独秀,甚至在整个互联网APP中,有且只有一个APP能与之相比,那就是人人都离不开的微信。根据腾讯二季度财报,微信及WeChat合并月活数为12.1亿。

海量的用户给蚂蚁集团带来了巨大的业务规模,数据显示,与蚂蚁集团合作关系的金融机构达到2000家,支持支付宝进行线上支付的境外国家和地区达到200+,数字支付年交易规模达118万亿元,理财科技平台促成的资产管理规模达4.1万亿元。

这些数据,基本上在“吊打”所有同行,蚂蚁集团不仅仅是年支付规模行业第一的支付平台,而且还是国内最大的线上理财平台、最大的线上消费信贷平台、最大的线上保险服务平台。

这样在各个领域拔尖的实力,超乎人们的想象。

其次,与很多独角兽上市之前处于亏损不同的是,蚂蚁已经具备非常强的盈利能力,而且仍然处于高速增长状态。

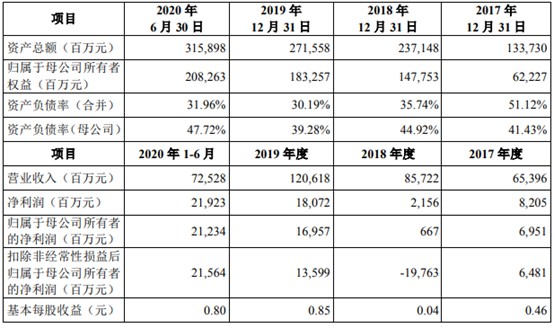

招股书显示,蚂蚁集团2017 年度、2018 年度、2019 年度和 2020 年 1-6 月分别实现营业收入 653.96 亿元、857.22亿元、1,206.18 亿元和 725.28 亿元。

2019超1200亿元的年度营收规模,是拼多多的4倍;比当前国内第三大互联网企业美团还要高200多个亿。

另外,蚂蚁集团2017年-2020 年上半年分别实现净利润82.05亿元、21.56亿元、180.72亿元和219.23亿元。

其中2019年超180亿元的净利润是美团同期27亿元的6.7倍;其中2019年超169亿元归属于母公司所有者的净利润,也相比京东同期归属于普通股东的净利润要高。

这意味着,论赚钱能力,蚂蚁集团不逊于美团、京东、拼多多等头部互联网企业。而且在这样的营收规模及净利水平下,蚂蚁集团在营收方面还保持了高达35.81%的年复合增长率。从2020年上半年净利润超越去年全年来看,蚂蚁集团的赚钱能力仍处于爆发阶段。

这样的业绩表现,明显已经不能用普通的独角兽去衡量。其实蚂蚁集团很早就有了巨头的实力,只不过此前并没有展露出来而已。

而从2019年营收及盈利水平力压美团来看,蚂蚁集团一旦上市成功,其市值很有可能会超越美团,成为阿里、腾讯之后的第三大互联网巨头。

这同时也意味着蚂蚁集团的上市或成为年内盛大的“造富运动”。

7月20日,蚂蚁集团宣布“A+H”上市计划,蚂蚁集团的总部传出整层楼的欢呼,网传这是“财富自由的声音”。

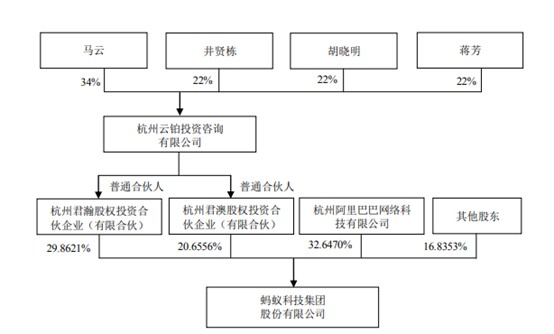

招股书显示,君瀚、君澳作为蚂蚁的员工持股平台,分别持有蚂蚁29.8%和20.6%的股份,为控股股东。发行完成后,君瀚、君澳合计持股将不低于40%。

这意味着蚂蚁集团上市,持股的员工及高管将成为最大的受益方之一。根据报道,有知情人士根据招股书中披露的所有权结构计算发现,若蚂蚁集团的IPO估值达到2250亿美元, 将会有17名阿里巴巴和蚂蚁集团的现任和前高管将加入亿万富豪行列。

其中,当然也包括马云,不过在蚂蚁集团冲刺“A+H”上市的时刻,马云却似乎要再次激流勇退。

激流勇退的马云

根据招股书,马云个人持有26.77亿股蚂蚁集团股份,拥有蚂蚁集团 50.5177%股份的表决权,是蚂蚁集团的实际控制人。

马云对蚂蚁集团的控制,与蚂蚁集团的特殊地位和历史发展有关。在蚂蚁集团还是支付宝的时候,为了不让支付宝的控制权不受外资影响,马云将支付宝从阿里巴巴转移到了“浙江阿里巴巴电子商务公司”,这家公司就是后来的蚂蚁金服,该公司成立之初马云占股80%。

所以直到今天,马云依然是蚂蚁集团的实际控制人,这是再自然不过的事。另一方面,蚂蚁集团虽然从阿里巴巴集团独立出来,但是却必须保证与阿里巴巴是一条心。如果有马云坐镇,就有利于阿里巴巴和蚂蚁集团的协同发展。

而如上所述,既然马云依然是蚂蚁集团的实际控制人,也是蚂蚁集团最大的个人股东,那蚂蚁集团一经上市,马云的个人身价自然会再次迎来暴涨。

这意味着马云不仅将再次坐稳国内首富的宝座,还可能对世界十大富豪发起冲击。以马云的个人影响力,这样的结果也许可以为蚂蚁集团的上市带来更大的关注度。

不过这对于已经“退休”的马云来说,这一切都是“浮云”。就在所有人都在等待马云再次冲击富豪榜的时候,马云的一笔捐赠突然出现在了蚂蚁集团的招股书上。

具体而言,马云将从其个人所持蚂蚁股份中,捐出6.1亿股用于公益。该笔公益捐款,将通过委托杭州云铂未来捐赠给他指定的公益组织。以蚂蚁集团上市后总股本300.3897亿股为计,马云此次相当于捐出了该公司上市后股份的2%。

这样大手笔的捐赠,正好与马云退休时表示要专注于教育及公益的理念相符,这再次表露出了马云“激流勇退”的态度。虽然蚂蚁集团是他控制下的一家独角兽企业,而且即将完成史无前例的A+H上市,但是这并不意味着马云将“重出江湖”。

相对于电商及互联网江湖而言,马云已经走远,而公益界的马云,却越来越具有影响力。蚂蚁集团进击于上市,马云勇退于互联网产业,却进击于公益事业。

事实上,即使马云不会重出江湖,也没必要遗憾。因为蚂蚁的实力够强,没有马云坐镇一样要干一番大事业;同时马云的故事已经够多够传奇,也不需要蚂蚁的故事来点缀。

2、平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn